文 | 阿尔法工场 于辰琪

中国烟草总公司,中国最“神隐”的央企。

在中国3亿多烟民的“帮衬”下,这家低调的烟草产业大亨每年为国家创收逾万亿元,但因行业特殊性始终形同资本市场“隐形人”。

直到2018年的最后一天,其全资控股孙公司中烟国际(香港)有限公司,向港交所递交了IPO申请,拟募资1亿~2亿美元。通过中烟国际(香港)这份申请报告,中国烟草总公司这只“巨型章鱼”,终于在资本市场显露出了一只触手。

399页的报告,虽然曝露的内部信息依然有限,但终究为外界提供了一重管窥视角。透过中烟国际(香港)这条明线,中国烟草总公司庞大躯干所蕴含的种种玄机正被逐一串联出水面。

而所有玄机中最受瞩目的一项便是:神隐这么多年之后,为何突然派遣旗下孙公司通过IPO成为一家公众公司,此举暗示着中国烟草总公司怎样一重不足为外人道的秘密?

全球最赚钱的公司

“什么是真正的‘壕’”;

“市值能到10,000亿美元”;

“超级巨无霸是怎样练成的”;

……

2018年4月,半年利润338亿美元的沙特阿美启动上市程序,着实把市场震撼了一把,外界吹捧溢美之词不绝于耳。

不过,“世界上最赚钱的公司”不是石油公司而是烟草公司。在“史前巨型章鱼”中国烟草眼里,沙特阿美不过是个“小老弟”。

关于这只章鱼的体量,我们提取了2018年1月16日烟草专卖局工作报告《努力开创烟草业稳中向好新局面》里的重点信息:

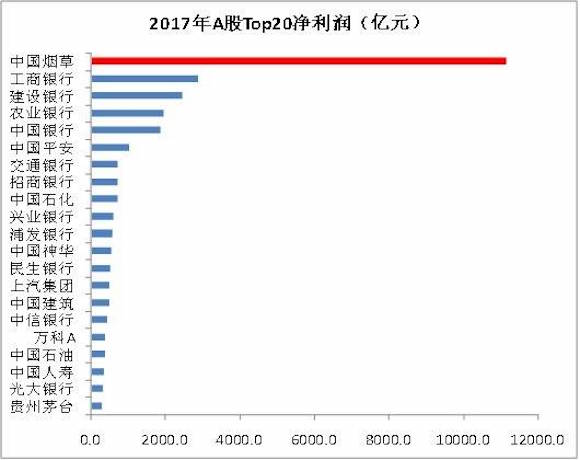

2017年卷烟销量4737.8万箱,实现税利总额11145.1亿元。这是什么概念?如果不清楚,我们可以看看下面这张图表:

对比中国烟草与A股TOP20,我们发现中国烟草的净利润,相当于:

3.9个宇宙行(工商银行(SH:601398)),或者11.1个中国平安(SH:601318),或者15.9个中国石化(SH:600028),或者20.6个中国神华(SH:601088)。

或者23.7个上汽集团(SH:600104),或者23.9个中国建筑(SH:601668),或者30个万科A(SZ:000002),或者38.4个贵州茅台(SH:600519)。

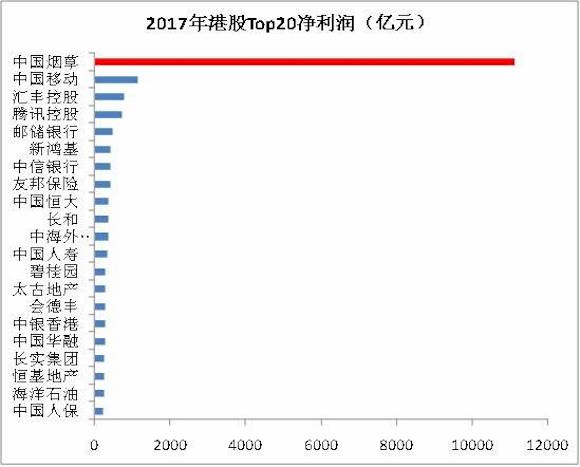

对比中国烟草与港股TOP20,我们发现中国烟草的净利润,相当于:

9.7个中国移动(HK:00941),或者15.4个腾讯控股(HK:00700),或者30.1个中国恒大(HK:03333),或者30.6个李嘉诚的长和(HK:00001),或者38.8个碧桂园(HK:02007),或者48.3个中国人保(SH:601319)。

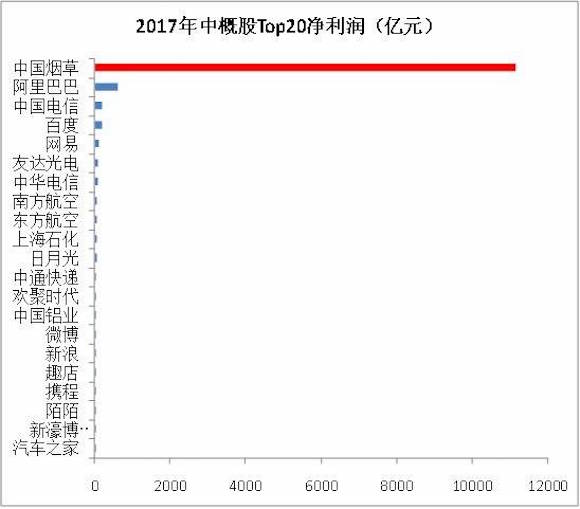

对比中国烟草与中概股TOP20,我们发现中国烟草的净利润,相当于:

18.1个阿里巴巴(NYSE:BABA),或者60.9个百度(NASDAQ:BIDU),或者163.7个东方航空(NYSE:CEA),或者444.3个欢聚时代(NASDAQ:YY),或者486.8个微博(NASDAQ:WB)。

或者514.9个趣店(NYSE:QD),或者515.8个携程(NASDAQ:CTRP),或者536.3个陌陌(NASDAQ:MOMO),或者558.8个汽车之家(NYSE:ATHM)。

纯以利润论,如果沙特阿美值20,000亿美元(自己眼中的自己),那么中国烟草得值50,000亿美元。

外强中干的“富三代”

中国烟草这么牛,它的孙公司是不是也一样的顶呱呱呢?

根据IPO申请文件显示,中烟国际(香港)目前的股权结构是:中国烟草总公司100%控股中烟国际,中烟国际100%控股天利,天利100%控股中烟国际(香港)。IPO完成后,天利出让25%的股权给公众股东。

尽管是个“富三代”,中烟国际(香港)却只是个外强中干的富三代。

虽然身居中国烟草进出口业务独家代理商要职,但中烟国际(香港)并不怎么赚钱:2018年前九个月收入50.77亿港元,净利润只有2.22亿港元。

这种公司从静态来看,投资价值是相对有限的,主要原因是:中烟国际(香港)从本质上讲,只是一个没有行业话语权的传统经销商而已,这样的公司大多存在毛利率或现金流的硬伤。

中烟国际(香港)占总收入74.8%的进口烟叶业务,加价率为6%(少部分+3%);占总收入16.7%的出口烟叶业务,加价率为1%~4%,这导致其毛利率只有可怜的5.8%。

而且它的下游是批发商和免税店,想以抽烟为用户流量入口,做点互联网变现都不可能。

其招股说明书里面,还有不少地方呈现议价能力薄弱:70%左右的业务来自于中烟国际,一旦特许权框架发生变化——价格调整,出口量变化,同业竞争,进出口独家安排,甚至因此产生的法律纠纷,都有可能是未来长期的隐患。

中烟国际(香港)的“外强中干”,归根结底系由其经销商身份固有的商业模式决定。对此,我们以A股一家知名的经销商模式上市公司三夫户外(SZ:002780)为例,予以进一步解析。

众所周知,三夫户外是一家超高端户外品牌的经销商:一根登山杖好几千,上万的冲锋衣稀松平常。

表面看来,三夫户外毛利率做到46%一点不奇怪,应是一门好生意。然而,经销商的本质决定了“东边不暗西边暗”,现金流那真是没法看啊,对比一下净利率和“现金流净额/收入”,一图抵万言:

三夫户外的股价也很诚实,离发行价不远了:

这里要表达的意思,并不是说经销商不赚钱,而是说:

干得不好的经销商,没话语权的经销商,相对来说没有投资价值,我们还要考虑机会成本不是?比如格力/美的经销商,还要考虑到这些超级品牌直销渠道的影响,投资他们肯定不如直接买格力/美的股票。

其实最好的是淘宝这种平台,对小商家几乎有无限的话语权,坐收佣金和营销费用,而不用担心存货仓储等问题。

回到本文主角,静态看待中烟国际(香港)IPO,其投资价值相对有限的核心症结,正在于其固有的毫无议价能力的经销商模式。

电子烟的挑战

通过上述两个章节对于爷爷辈母公司中国烟草盈利能力及其自身商业模式的解析,想必各位对于中烟国际(香港)IPO的疑问更加强烈:

一门缺乏想象力传统生意,而且根本不缺钱,IPO的意义究竟何在?

关于这个问题,我们给出的答案是:中烟国际(香港)的IPO,正是中国烟草全面应对新型烟草挑战的举措。

随着人们健康意识逐步提高,传统卷烟的市场自然就会下降,以美国为例:1965年美国有43%左右的成年人吸烟;1990年下降到22%左右。

世卫组织将烟草视为最大可预防死因,其推动的《烟草控制框架公约》2005年生效以来,各国通过——加税、禁言、限制包装——等方式不断加大对烟草的管控,全球范围内:

1990年的吸烟率29%左右;

2015年下降到15%左右,用户又少了一半。

传统卷烟市场衰退的态势将长期持续,全球CR5(市占率前五)中的中国烟草、英美烟草、日本烟草和帝国烟草束手无策。只有拿万宝路“带盐”的菲利普莫里斯(NYSE:PM)挣扎了一下:凭不断提价对冲市场规模下滑。

但后来吸烟使人充满魅力的虚假“带盐”让菲利普莫里斯被判罚280亿美元的天价罚款,可见提升下游方面的议价或者说溢价,是彻底行不通了。

然而菲利普莫里斯仍未放弃抢救自己:一个垂死的行业里,除了指望压榨消费者起死还生这种不现实的损招,还有另外一招就是借尸还魂。

菲利普莫里斯借的“尸”叫做IQOS。

IQOS是一种加热不燃烧产品,将传统卷烟再度深加工,使用电子元器件加热,而不是直接燃烧产生烟雾——就这一道流程大的改变,抽卷烟时6000多种有害物质就降到9种以上,也就是降低90%有害物质。

不过这种观点并未统一,也有研究机构称只是降低26%的有害物质。

不管如何,菲利普莫里斯的广告宣称,IQOS能将有害物质降低90%以上(又是广告),消费者也信了。作为最早入局,明确提出“无烟”战略的巨头,其IQOS的席卷日韩,2018年1-9月收入达到29.7亿美元。

菲利普莫里斯从2008年开始研发新型烟草到2017年IQOS大热持续发酵,股价最多涨了450%(年化24%左右)。

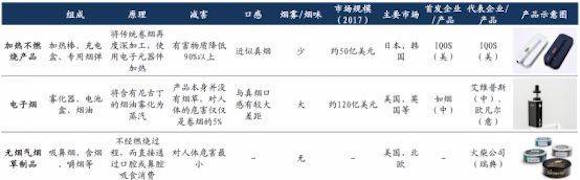

其实,不只是IQOS代表的加热不燃烧产品,电子烟、无烟气烟草制品等新型烟草对传统烟草的替代是大趋势。流程里改善燃烧这一环,自然会改善一部分有害物质吸收。

对于烟民来说,不管是生理还是心理上的健康改善,都足以让其接收新型烟草。

对传统卷烟的替代,市场空间非常的大,根据跨国咨询公司弗若斯特沙利文的研究报告称,加热不燃烧产品市场预计在未来五年将显著增长,全球销售收入预计将从2018年的97亿美元增至2022年的196亿美元,期内年复合增长率为19.3%。

为了加入新型烟草战局以化解IQOS们的挑战,中国烟草总公司走出了全资孙公司中烟国际(香港)IPO这步棋。

在IPO申请报告开篇的正文内容里,中烟国际(香港)以较大篇幅对全球加热型新型烟草的现状与趋势进行了深度描述,并对中国烟草总公司面临的历史机遇予以了充分暗示,对此可以总结为以下几点:

⑴中国加热不燃烧产品出口市场广阔;

⑵中国烟草总公司对加热不燃烧烟草的研发与制造投入了大量资源;

⑶中国烟草总公司需要加大力度与资源以提高加热不燃烧烟草制品的市场知名度,使该产品销售渠道多元化;

⑷中烟国际(香港)是中国烟草总公司旗下所有实体向全球出口及销售新型烟草的独家运营实体;

⑸中烟国际(香港)将通过收购或战略合作及时掌握新型烟草业务的相关战略发展资源。

以上不难看出,中烟国际(香港)正是中国烟草总公司全面发力新型烟草的“马前卒”。这只马前卒之所以启动iPO动议,逻辑亦不言自明:

中国烟草总公司传统烟草业务归根到底是一项国内市场业务,而新型烟草则是一场全球战争,其产业链分布遍及全世界各大主流市场。

参与这场全球产业链范畴内的新战事,便需要一家符合国际化企业治理规范的合规且透明的平台公司从中调配资源,中烟国际(香港)此番IPO正是行将扮演这一角色。

只是,其从传统烟草贸易到新型烟草整合平台的纵身一跃,能否产生投资价值的大幅跃迁,尚需随着这盘大棋在未来更多棋子的落定而进行密切观察与评估。