去年疫情期间居家隔离的措施,带火了一批速冻食品企业。行业中利润规模稍小的三全食品(002216.SZ)、惠发食品(603536.SH)以及海欣食品(002702.SZ)净利润均实现翻倍增长,有的甚至翻了数倍。龙头安井食品(603345.SH)也预计2020年净利润将实现60%的高速增长。

图片来源:视觉中国

但是这些速冻食品企业在业绩数倍增长同时,股价却早早开始调整,有的甚至已经接近腰斩。四家速冻食品企业中,三全食品、惠发食品和海欣食品股价走势较为接近,在去年8月创出历史新高之后就开始回调,跌幅普遍高达45%左右,安井食品的涨势维持到了今年春节后,但2月18日以来,其股价跌幅也已达30%。

安井食品和其他速冻食品企业的走势为何有显著差别?速冻食品企业股价经过调整之后是抄底好时机吗?

业绩大年后高增长能否持续,恐怕是投资者对于速冻食品企业最为关心的问题。

从单季度营收数据来看,很容易发现疫情利好被放大了,企业内在成长性却被估计不足。

数据显示,上述四家企业在2020年第二季度时营业收入出现明显上升,而到了第三季度,海欣食品、惠发食品和三全食品的营收增速都出现不同程度放缓,到了第四季度已经降至个位数增长。这都说明疫情刺激速冻食品消费主要集中在第二季度。随着疫情得到控制,单季度营收增速回归常态。

但安井食品却是例外,这家公司去年第三季度的单季度营收增速并没有出现下滑,直到第四季度仍保持在39%左右。往年第四季度也是安井食品销售旺季。这可能是安井食品与其他速冻食品企业股价走势不同的原因。

但值得注意的是,虽然三全食品、惠发食品和海欣食品的营收增长在去年二季度后略有下降,但单季度净利润仍然保持高达数倍的超高速增长。这显然不能仅仅归因于疫情刺激下的消费。更重要的是,上述三家企业在过去几年中净利润基数较小,才会表现出净利强劲增长。

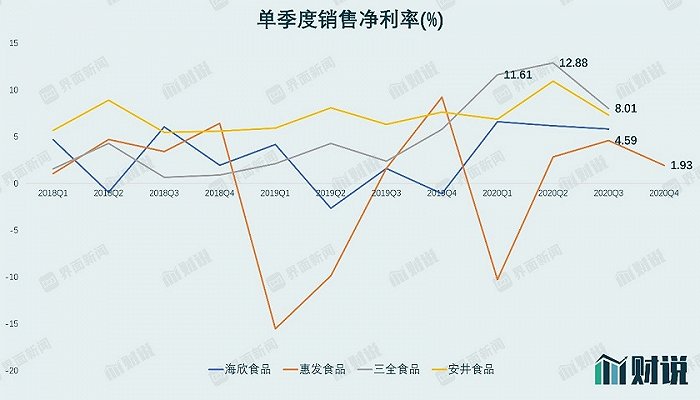

单季度净利润方面,三全食品表现最为优异。从2019年第三季度开始三全食品净利率就开始增长,进入2020年,三全食品净利率水平提升至8%-12%的范围,远高于过去2%-5%的净利率区间。海欣食品和惠发食品的净利率也从2019年在盈亏线上徘徊,提升至2020年的5%左右。安井食品的净利率则一直保持在5%-10%的范围。

速冻食品企业净利率提升趋势能否持续,将是影响其投资价值的关键。

2020年,三全食品和惠发食品的毛利率均有提升。三全食品饺子和汤圆系列产品的毛利率较高且保持稳定,面点速冻食品的毛利率和营收规模则快速提升。惠发食品所用鸡肉类等主要原材料价格同比下降幅度较大,因此毛利率也得以提升。

产品品类多元化也是速冻食品公司业绩提升方式之一。高端速冻面点、菜肴制品处于高速发展期,市场空间大。三元食品在水饺、汤圆等领域具有传统优势,市场竞争激烈。目前,三全食品的面食类速冻产品增长快速,2019年其贡献的营业收入增长17.7%,已经超过水饺成为贡献营收最大的细分品类。

近年来,随着火锅餐饮连锁化趋势显现,对火锅配料市场的需求也在增加。速冻食品企业也开始布局。无论是B端还是C端,火锅配料市场都具有广阔成长空间。三全食品已经开始试水火锅配料产品。安井食品一直以来都是以火锅配料速冻产品为主,后来向面食类速冻产品拓展。海欣食品和惠发食品的主要业务也集中在火锅配料领域。面食类速冻食品和火锅配料市场因为空间广阔、成长快速,已有多家上市公司参与分享行业红利。在产品品类方面,上市公司之间的差异化将逐步降低。

成长确定性最高的要数安井食品。近年来,安井食品营业收入一直保持20%以上,而且呈加速趋势。按照Wind券商一致预测,安井食品2021年的营收有望达到85亿元,同比增长约23%;归母净利润有望实现7.9亿元,同比增长34%。照此估算,安井食品当前股价对应市盈率估值为62倍,仍处于历史高位。

三全食品占总营收约30%的水饺业务,市场已经饱和,2019年已经出现下滑。2020年又因为疫情刺激导致基数较高,因此2021年想要实现增长较为困难。其他如汤圆以及面食类速冻产品仍有望保持较快增长。Wind券商一致预期显示,三全食品2021年营业收入增速预计为16%。净利润方面,因为三全食品2020年有约1.19亿元的投资收益,导致其净利润基数较高。券商预测三全食品2021年净利润约为7.5亿元。当前股价对应的市盈率估值为23倍,处于合理区间。

按照Wind一致预期,海欣食品和惠发食品2021年的营业收入预计增速均在30%以上,预计净利润分别为1.04亿元和1.02亿元,对应市盈率估值为31.7倍和22.5倍。值得注意的是,从历史数据看,海欣食品和惠发食品的营收增长和净利率都波动极大。对于还没有建立品牌优势的企业而言,能否享受行业增长红利仍有待验证。

TAG标签: