“一年7亿杯,杯子连起来可绕地球两圈”,作为速溶奶茶的鼻祖,“中国奶茶第一股”的香飘飘食品股份有限公司,凭借魔性的广告语红遍大江南北,成为众多人80后、90后的青春回忆。

2005年,香飘飘在浙江省湖州市成立,主营业务为饮料,2017年在上海主板上市交易。然而素来就有“中国奶茶第一股” 美誉的香飘飘,这几年却以肉眼可见的速度“沉沦”了。

香飘飘的杯装奶茶不再强势,其后推出的果汁茶产品发展也不达预期,内外可谓是举步维艰。如今欲打入轻食领域,轻食业务能否成为香飘飘业绩增长的新引擎?

业绩颓势早已显现,盈利能力落后同行

“一年卖出7亿多杯,杯子连起来可绕地球两圈”的豪言壮语你一定听过,但速溶奶茶的鼻祖,“中国奶茶第一股”的香飘飘,近年来的日子却不好过。

快消品网了解到2019年,香飘飘营收和利润看起来似乎不错,其中2019年度营收39.78亿元,同比增长22.36%,净利润3.47亿元,同比增长10.39%。

还没来得及高兴,就被泼了盆冷水,短短三个月之后,业绩大跳水,净利润急转直下。

2020年一季报显示,报告期内,香飘飘营收下滑48.61%至4.3亿元,归属于上市公司股东净利润为亏损8556.87万元,扣非后净利润亏损8894.84万元。

对于第一季度的业绩大幅下跌,香飘飘也在公告中做出了解释称,一季度亏损主要是春节时间节点提前及季节性因素影响,突发疫情导致春节后续生产出货未达预期,以及学校开学时间一再延期导致即饮产品渠道铺货及动销较少。

将问题归咎于疫情并不具备说服力,受“宅经济”推动,不少食品企业的业绩在疫情期间获得较大幅度的增长。

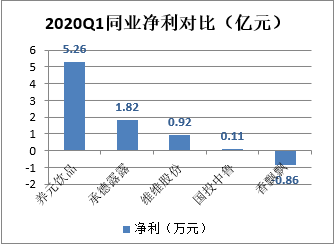

注意到,同样受疫情影响,香飘飘在同类5个软饮料上市公司中,同期其他4家企业纷纷实现盈利,仅就香飘飘业绩受创最严重,业绩排名倒数第一。

数据显示,2020年一季度,排名第一的养元饮品利润为5.26亿元,排名第二的承德露露净利润为1.82亿元、排名第三的维维股份(维权)为9221万元、而香飘飘净利润则是-8557万元。

与此同时,香飘飘的毛利率也在继续下行,与同类型公司相比还有一定的差距。养元饮品2018年、2019年毛利率分别为49.96%和52.83%,承德露露的毛利率则分别为50.76%和52.62%,香飘飘的毛利率分别为40.39%和41.2%。

随着今年经营业绩的下滑,香飘飘的财务压力大幅上升。截至今年一季度,香飘飘的资产负债率已经升至39%,处于历史最高点;与此同时,其经营性现金流为-4.78亿元。

巨额销售费用远超净利润,创新力严重不足

快消品网据香飘飘官网了解到香飘飘创立于2005年,而在2004年9月20日,第一枚“香飘飘”商标便已被注册,香飘飘创始人蒋建琪对品牌营销非常重视。

2005年,在商品毫无知名度的情况下,蒋建琪毅然决定耗资3000万作为广告费,投放在湖南卫视收视高峰时段,在当时,如此壮举引起行业内人士的不解。

短短15秒重复七次“香飘飘”的洗脑广告最终带来了香飘飘奶茶时代的辉煌,2005年至2006年仅一年时间,香飘飘的销售额从数千万元跃升至4.8亿元。

此后对手优乐美的出现,让香飘飘面临巨大压力,巨额销售费用成为常态。

快消品行业专业人士分析称不但用魔性广告刷屏,还冠名了多个综艺节目、在众多大热的电视剧和电影中植入广告,持续刷“存在感”。

反映到财报上,香飘飘2019年营收39.78亿元,但扣非净利润却只有3.07亿元,长期巨额的营销费用吃掉了香飘飘大量利润。

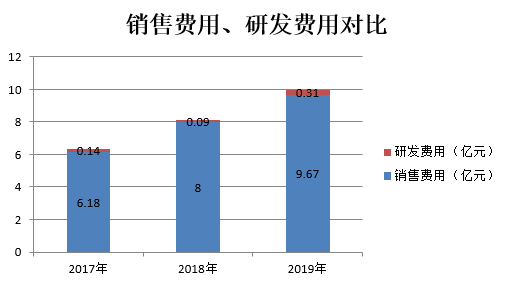

据统计,2017-2019年,香飘飘全年净利润分别达2.68亿元、3.15亿元和3.5亿元,而销售费用却高达6.18亿元、8亿元和9.67亿元,销售费用均达到了净利的2倍以上。

一句“香飘飘销量绕地球N圈”背后都是金钱的味道。

虽然香飘飘在广告上很是慷慨,但在研发费用上却是十分抠门,2017-2019年,香飘飘研发费用分别为0.14亿元、0.09亿元、0.31亿元,分别占营收比例0.53%、0.28%、0.78%。

研发费用“抠门”表现在产品端就是产品结构极为单一,创新力严重不足。十多年前的冲泡奶茶一直是香飘飘营收中贡献最大的品类,公司业绩也是冲泡类业务撑起来的。

2019年冲泡类业务收入29.36亿元,占公司收入73.81%。冲泡类产品上市14年,这一传统业务收入增速已明显疲软。2018、2019年,其收入增速分别为17.18%和4.69%。

固体奶茶饮料现在已经明显落后于即时制作的奶茶饮料,在口感上、便捷性上都体现出明显的差距。而香飘飘的冲泡奶茶业务具有显著劣势,由于是热饮,还要受季节性影响。

此外,香飘飘要面临的不仅仅有康师傅、统一等老牌液体饮品企业的竞争壁垒;线下还有喜茶、奈雪の茶、乐乐茶等新式茶饮的挑战;甚至还有星巴克、瑞幸等品牌跨界抢食茶饮市场。

外卖平台的出现使得线下的现制奶茶饮品与消费者的距离更近,从而大幅占据了香飘飘等传统杯装奶茶品牌原有的市场份额。

在消费升级趋势下,喜茶等新中式茶饮门店排起了长龙,而超市货架上的杯装奶茶,却已经蒙上一层灰尘。所以香飘飘急需通过产品创新,来重新聚焦消费者的目光。

新品销售大幅下滑,欲进军轻食赛道

香飘飘为找到新的业绩增长点,其实也做过很多尝试,但无奈效果平平。

面对这一局面,香飘飘也有所反应。2017年4月,香飘飘推出了“MECO”牛乳茶及“兰芳园”丝袜奶茶两款无菌灌装液体奶茶产品,进军液体奶茶市场;2018年7月,香飘飘又推出新式茶饮“MECO蜜谷”果汁茶产品。

2019年,公司液体奶茶和果汁茶类产品分别实现营业收入1.37亿元和8.68亿元。果汁茶类产品收入增速达到332.43%,液体奶茶业务收入同比下降37.33%。

2019年,香飘飘即饮业务收入达到10.05亿元,其中果汁茶类产品收入增速达到332.43%,液体奶茶业务收入同比下降37.33%。

照这个发展趋势果汁茶难道要成为香飘飘的大单品吗?上位的愿望是好的,但现实是残酷的。

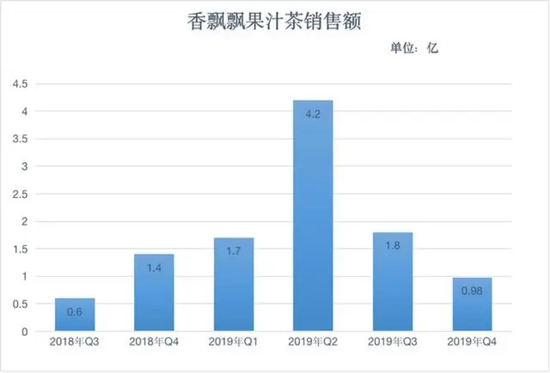

如图所示,果汁茶2019年下半年销售额开始骤减,Q3还有1.8亿,Q4只剩0.98亿,有机构预测今年Q1大约只有0.5亿销售额。

果然这二者不能过多指望,今年一季度,液体奶茶和果汁茶类产品销售额出现了锐减,分别同比减少23.24%、49.83%

饮料行业爆款的生命周期大多为三到五年,作为刚刚上市不到两年的新品,上升期只有短短一年,就开始连续两个季度较大幅度环比下滑,这是一个值得警惕的信号。

近日,企查查数据显示,香飘飘食品股份有限公司新增多条商标信息,其中包括了“香飘飘·一餐轻食”,申请日期为2020年7月3日,商标状态为“等待实质审查”,分类包括方便食品、啤酒饮料等。

进军轻食赛道,香飘飘就能以此重回高光时刻吗?

企查查数据显示,截至今年8月,从事轻食相关的企业共7000余家(企业名称、品牌产品、经营范围含关键词“轻食”的餐饮业企业),其中,约78.8%的新增轻食企业成立于2018年之后,

仅今年1-7月,轻食相关企业共新注册1229家,而轻食代餐的目标人群往往偏年轻化,以香飘飘的实力想要在激烈的竞争中崭露头角,目前来看并不容易。毕竟老本行都做不好,新行业更不好说。

家族企业色彩浓厚,老将高管忙离场

7月1日,香飘飘发布公告称,将以公司总股本约4.18亿股为基数,每股派发现金红利0.25元(含税),共计派发现金红利约1.04亿元(含税)。

拿出近三分之一净利润回馈投资者,在外界看来可谓是出手阔绰,但实际上,分红的大部分资金最终流向“自家腰包”。

从股权结构上看,香飘飘就是一家典型的家族企业。蒋建琪、陆家华夫妇持股近70%,公司第二大股东则是蒋建琪之弟蒋建斌,再加上蒋建琪女儿,蒋氏家族合计持有公司股份比例近80%。

浓厚的家族企业色彩,对企业进一步发展的影响不言而喻。有专业人士也指出,香飘飘的家族企业弊端正在不断显露,目前公司业绩并不可观,如果还不能探寻出适合自身的正确道路,香飘飘的未来着实堪忧。

香飘飘也曾尝试通过引进职业经理人,弱化企业的“家族化”色彩。

2017年、2018年,原加多宝集团分公司营销总监卢义富和原多宝集团人力资源与行政管理中心总经理夏楠相继加盟香飘飘,这一度被外界视作企业破局的关键。

然而不到一年,卢义富宣布离职,夏楠也在上任不足4个月的时候就递交了辞呈,而香飘飘本身的管理层频繁变动也让外界对其经营产生诸多担忧。

从2005年创建香飘飘开始,蔡建峰就一直担任公司副总经理,可以说是董事长蒋建琪的左膀右臂,公司迅速崛起并上市也有他的汗马功劳。

可是在公司任职长达15年的老将蔡建峰,却在2020年4月7日宣布辞职。另一名老将勾振海则在2020年3月28日选择离职,董秘职责由董事长蒋建琪代行,直至4月24日新任董秘邹勇上任。

中国快消品网发现从今年3月4日开始,已先后有4位身居要职的高管离开香飘飘,除董秘勾振海、副总经理蔡建峰两员“老将”外,还有第三届监事会职工代表监事冯永叶,第三届监事会股东代表监事俞琦密,分别于3月4日、21日提交了辞职报告。

4名高管在35天内接连辞职、董秘离职前减持套现、家族成员纷纷质押股权等一系列问题让外界议论纷纷。有声音认为,或许是香飘飘内部发生了分歧,离职的高管对香飘飘未来发展前景并不看好。