2016年,在中国牛肉总消费量800多万吨的数字中,据统计,来自国内产能的贡献只有约675万吨,剩下约20%的缺口都由国外进口牛肉补给,而这个数量占到了全球牛肉贸易的15%。对进口深度依赖,可见国外牛肉市场行情对我国的影响之巨大。

2017年,牛肉价格会是怎样的走势?出口国各有怎样的变化?终端消费市场又会有怎样的新趋势?近日于上海召开的梅特国际MIG中国进口牛肉行业年会,给出了答案。

上升 我国牛肉消费增长比例居肉类之首

随着我国消费升级的进行,中产阶级群体不断膨胀,以牛肉为首的高端红肉,在中国肉类消费中的比重愈加增大。

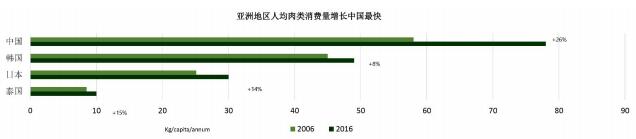

就国内市场来看,虽然牛肉在我国肉类食品产量中仍旧位居第三,但从消费比例上看,猪肉消费比例在下降,牛、羊、禽肉都呈现增长趋势,且牛肉消费增长比例位居所有肉类之首。

在MIG发布的中国进口牛肉年报中,牛肉由1985年占比3%,上升到2015年的9%,增长率远高于猪肉和羊肉。梅特国际国内市场研究员苗洋说:“中国肉类消费在向更健康的牛羊红肉转变,未来还将获得持续的增长空间。”

虽然以均价45元/公斤推算,这是一个总量800万吨、市场规模3600亿元的大市场,但其问题也相当突出,那就是本土牛肉产量不足,对进口的依赖越发严重。据悉,自1999年以来,中国肉牛存栏量就开始大幅下跌,持续近10年的高屠宰量使得种群恢复十分困难。

年报中披露了这样一组数据:1400万个养殖单位中,96%的养殖户拥有的牛只数量少于10头,只有12000户左右的养殖户超过100头牛。

“养殖过于分散,散户在逐渐退出,可用于畜牧业的土地在逐年减少。”苗洋分析,“而屠宰端,大量非正规小型屠宰场承担了全国三分之二的肉牛屠宰量。这些屠宰场邻近农户,收购方便,成本较低,以热鲜肉销售为主,但屠宰工艺差,市场范围有限,不能规模化生产,不易运输。”

诸多现实状况,决定了进口牛肉会是中国牛肉市场中绝对重要的一分子。

变化 南美超澳大利亚成热门进口地区

“我们预计,2017年全球牛肉产量将保持增长,但各出口国情况差别会比较大。”梅特国际总经理刘晓锋针对国际市场概括说,“2014年,澳大利亚是我国最重要的进口来源国。但随着近两年的连续干旱和高屠宰量,澳大利亚牛源吃紧,活牛价格上扬严重,以巴西为首的南美市场开始成为中国买家的新宠。”

据悉,澳洲自2013年以来的持续干旱,导致了过度屠宰,肉牛存栏量由2013年的2960万头减少到2016年的2600万头,2017年更是预计减至1994年以来的最低点2570万头,这意味着澳洲将会有30万吨左右的产能空缺。

这种空缺直接反映到了进出口市场。在年会现场,中粮肉食(北京)有限公司总经理徐怡告诉记者:“早在去年,我们就意识到澳洲在牛肉供给上出了些问题,量少且价走高。所以从那时起,我们就逐步转向了南美市场。”

以上情况直接导致巴西成为了牛肉月度出口量最大的国家,中国以近2万吨的月进口量遥遥领先。据统计,巴西在2015年共出口牛肉170万吨,到2023年,这一数字将变成270万吨,其出口量将占到全球的25%。

刘晓锋在会上着重分析了巴西对华牛肉出口量的影响因素,包括巴西国内货币汇率、巴西国内消费和其他目的地市场等等。

那么,活牛价格上涨,牛源偏紧的澳洲是否就机会寥寥了呢?答案是否定的。

梅特国际有一组数据如此显示,澳洲谷饲牛肉出口至中国的数量是在增加的。以2016年9月为例,澳洲牛肉出口中国的数量为7854吨,其中谷饲数量为7300吨,占到93%,比去年同期增加了13%;2016年7~9月澳洲共出口中国谷饲牛肉17901吨,比去年同期增加了21%。

虽然澳洲产能在减少,但谷饲市场需求依旧旺盛。这背后的原因,在刘晓锋看来,很可能是因为草饲牛肉在中国受到了来自南美的挑战,但因为谷饲牛肉拥有差异化特色,所以这部分市场依旧强劲坚挺。此外,澳洲和牛数量也已进入上升通道,2015年澳洲新增和牛牛犊8463头,比2014增加12%,而且这些和牛90%都被用于出口。

关注 印度“废钞事件”与美国牛肉开关时间

一方面,于2016 年11月8日爆发的“废钞事件”,对印度水牛肉产业影响巨大。

虽然印度不是正关进口牛肉国家,但其是全球第一大牛肉出口国,仅出口越南的牛肉就达40万吨,从中也可一窥印度对我国牛肉市场的重要性。

由于印度大部分交易都是通过现金实现的,“废钞事件”导致了很多工厂资金链紧张,一些工厂出现了裁员、削减工资的现象,而另一些工厂则无限期关闭了。

年会上,梅特国际分享了其对印度出口商AL Faheem Meatex Pvt Ltd的 Asad的采访,谈及了“废钞事件”的原因、未来影响周期及未来印度牛肉市场的发展方向。

另一方面,政权交接致使美国牛肉被开关还需时日。

在各大牛肉出口国中,即将被正关的美国,其牛肉到底何时才能真正进入中国,是很多进口商最关心的话题。而对于这个问题,美国肉类出口协会上海办事处的孙尽量女士在会议现场表示,由于美国本土总统大选、政权交接等问题,导致细则仍在拟定中。“何时真正开放?在我看来可能还需要4~5个月的时间,所以对于美国牛肉,我们还要多一点点耐心。”

对于美国牛肉,市场估计比较乐观。在十多年前,中国餐饮渠道就已有了食用美国牛肉的习惯,在谷饲牛肉领域,美国牛肉的竞争力不容小觑。在刘晓锋看来,在中国市场上,美国牛肉可以与澳洲和加拿大牛肉形成竞争。

展望 贸易商须加强风控能力

总的来说,2016年全球牛肉价格仍然坚挺,需求量也在不断增加,但全球各地的牛肉市场也在发生着各自的变化,新的贸易关系、天气、饲料、疫情以及货币等因素都在影响着全球主要牛肉产区的竞争力,也包括来自于猪肉、禽肉等其他肉类蛋白的竞争。

除了对出口国市场行情的把控外,梅特国际建议广大贸易商要加强对产品、供应链和终端需求的了解,同时还要加强对国际市场趋势及波动性的认识,关注新增厂号,这些都将有助于其做好市场计划,甚至重新定位。

“虽然牛肉市场是一个不断发展的大市场,但数据显示,只有30%的玩家可以生存下去,行情的波动性决定了这是一个高风险行业,这需要进口商具备较强的风控能力。”刘晓锋在现场说道,“单纯赌行情的时代已经过去,进口商要有意识地分析和研究市场,除了加大对上游资源的对接,还要积极开拓优质下游,稀释风险。”李俊/文

■相关数据

2016中国进口牛肉大数据一览

全球范围来说,牛肉是世界第二大消耗肉品,约占肉制品市场的25%。但从消费比例上看,牛肉的增长位居所有肉类消费之首。就我国而言,目前进口牛肉的具体行情如何呢?

中国不断增长的牛肉市场

全球范围来说,牛肉是世界第二大消耗肉品,但从消费比例上看,猪肉消费比例下降,牛肉、羊肉、禽肉等均呈增长趋势,且牛肉消费比例的增长位居所有肉类消费之首。

最大的牛肉出口国包括印度、巴西、澳大利亚和美国等,而美国、巴西和中国是世界消费牛肉前三的国家。在高端牛肉方面,主要市场是美国、日本和韩国。

就中国市场来看,牛肉在我国肉类食品产量中位居第三。从国际牛肉消费绝对数量来看,我国居民牛肉消费水平仍然较低,尚未达到20世纪90年代末期美国、加拿大、英国等欧美国家人均牛肉消费量。

中国肉类消费结构升级

目前,中国每年牛肉消费量在800万吨左右,按均价45元/公斤推算,市场规模3600亿元。从消费习惯来看,我国有超过80%的牛肉,是通过产业客户(加工厂、餐饮等)渠道被家庭消费,仅有不到20%的牛肉通过零售等渠道直接进入家庭。

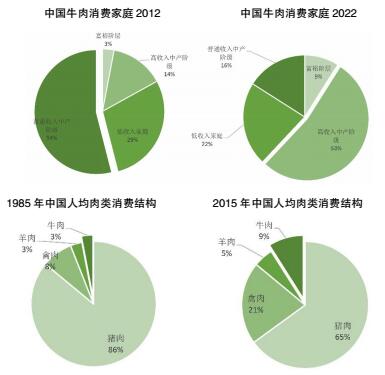

现今中国中产阶级数量在膨胀,消费升级会促进牛肉的消费,到2030年,中国预计约有59%的人会成为中产阶级,人均年收入达到3万美金。

根据MLA的调研,当家庭年收入超过3.5万美金后,会考虑更多的牛肉蛋白需求,中国富裕阶层(年收入在3.5万美金以上)由2012年的3%将增至2022年的9%,而这个数量相对于日本、美国等发达国家还相差很远,所以潜力很大。

中国牛肉行业的问题

我国牛肉行业存在的问题集中表现在,我国本土牛肉产量不足,进口依赖越发严重。

中国肉牛存栏量自1999年开始大幅下跌,持续近10年的高屠宰量使得种群恢复非常艰难。

在我国1400万个养殖单位中,96%的养殖户拥有牛只数量少于10头,只有12000户左右的养殖户超过100头牛。散户总的趋势是在逐步退出,2016年个别地区确实有所回升,直接原因是,鉴于肉牛养殖效益相对稳定,进城务工人员返乡增多。

进口牛肉的特点

国外产品标准化程度高,高标准的产品描述体系让我们能够根据产品的关键信息确认质量和价格,从而避免了大部分的样品、质量标准争议以及交易成本浪费。

中国本土对相同部位的多种称呼容易导致产品交割沟通不畅。

产品的价格受以下因素影响:国别、厂号、牛龄、级别、谷饲天数、分割方式、包装形式、生产日期等。

进口牛肉产业链

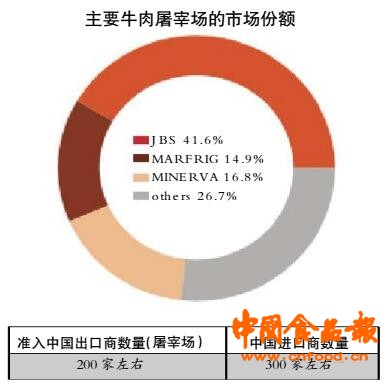

其一,出口商集中。澳洲出口商中体量最大的是JBS和Teys,这两家公司的屠宰量约占澳洲总产量的60%;巴西出口商中最大的是JBS、Marfrig和Minerva,这三家公司的屠宰量约占整个巴西总产量的74%。

大型出口商会选择4~5家中国进口商,比如按照渠道划分;中小出口商会选择1~2家中国进口商独家合作,突出分割方式差异化和品牌化。

其二,进口商洗牌。抽样2014年固定月份的150家进口商与2016年固定月份的250家进口商名单发现:相同的仅为43家,占比不到1/3。前十名相同的仅为2家,说明进口商洗牌在加剧。

其三,终端走向上游。终端餐饮企业——会更注重产品研发,我们判断未来餐饮行业趋向于轻资产、重模式,重品牌运营;更注重服务能力,包括供应稳定性、产品稳定性等;追求更多差异化。

终端产业客户——如加工厂(酱牛肉、牛肉干、肥牛等),会更注重与上游进口商的直接合作,逐渐向上游攀爬,关注品质的同时,通过对上游信息的了解寻找价格低点。此外,终端产业客户对国别、厂号、精修程度等有需求;需求量稳定,不能接受断货;对价格敏感,以成本为导向。

总结

中国牛肉食用占比低,规模性的消费习惯,需要一个从吃上牛肉到吃上好牛肉的过程。

随着消费升级的节奏,控制产品结构。以肥牛为例,原切牛肉代表新兴阶层对健康食材的追求,速冻调理牛肉代表成本导向的二三线城市低收入人群对牛肉产品的需求。

另外,中国消费者对牛肉的消费,依赖餐饮市场的引导。

针对目标市场,牛肉企业需要合理划分消费者结构,优化产品配置,根据定位满足市场需求。

(节选自《MIG中国进口牛肉年报》,如需报告全文,请联系梅特国际集团info@meatinternationalgroup.com。)

TAG标签: